Позже...

CEX или DEX: что подходит именно вам?

Всем привет! Давайте рассмотрим два типа криптовалютных бирж непредвзятым взглядом, я только расскажу о некоторых их особенностях, а Вам решать, что выбирать.

Когда дело доходит до покупки и продажи цифровых валют, что лучше? Централизованная биржа или ее компьютезированная копия, децентрализованная биржа ?

Если Вы проженный криптан, то можете подумать, что децентрализация -"панацея" от всех недугов. Вы даже можете начать задыхаться, когда кто-то шепнет вам на ухо слова CEX. Уххх...горячо??? Соберитесь, мы сейчас не об этом!

Но не будем тут торопиться с выводами. Вместо этого давайте наденем наши космические шлемы и разберемся повнимательнее, так ли это?!

CEX против DEX: как они работают?

Централизованные биржи работают как традиционные фонды, основанные на книге заявок. Это открытый рынок с центральной властью, подбирающий покупателей и продавцов. На CEX стандартом для всех пользователей является возможность видеть полную книгу ордеров (т. е. все ордера на покупку и продажу, появляющиеся на бирже). Эти две функции облегчают то, что известно как «обнаружение цены», когда любой пользователь может определить «последнюю сделанную цену» или «рыночную цену», а также глубину книги ордеров. В обмен на упрощение работы на рынке биржа берет небольшой процент с каждой сделки.

Централизованные криптобиржи, такие как Binance или Huobi , также используют книгу заказов и сохраняют многие функции, предлагаемые традиционными CEX.

Что же представляет собой децентрализованнная биржа, давайте посмотрим!

Поскольку у нее нет центрального органа для отслеживания книги заказов и их сопоставления, DEX пришлось разработать другой подход, чтобы облегчить обнаружение цен. Это стало возможным благодаря новому инновационному механизму, широко известному сегодня как модель АММ или автоматизированный маркет-мейкер. Uniswap была первой DEX, использующую эту модель.

AMM DEX функционируют благодаря базовому пулу ликвидности, доступному для каждой торговой пары. Например, POOL #1 ATOM-OSMO на DEX OSMOSIS будет иметь базовый пул ликвидности с токенами ATOM и OSMO. Общее количество токенов в пуле ликвидности представляет собой, как следует из названия, общее количество ликвидности для торговой пары, аналогично тому, как Вы рассматриваете глубину книги ордеров на CEX.

Но как определяются цены? Ну, это довольно просто, на самом деле. Текущая рыночная цена торговой пары - это соотношение между количеством токенов в ее пуле ликвидности. Например, если текущая рыночная цена ATOM составляет 30 долларов, а OSMO 10, то в пуле ликвидности ATOM–OSMO текущее соотношение ATOM:OSMO должно быть 1:3 (т. е. на каждый 1 ATOM должно приходиться 3 OSMO).

Вот такая арифметика, друзья)

Основные различия между CEX и DEX.

Функции обмена

У CEX долгая история, которая на протяжении многих лет может похвастаться множеством инновационных функций. Например, они предлагают ряд типов ордеров для разных типов трейдеров, от самых простых рыночных и лимитных ордеров до более сложных.

Хорошая CEX также способна обеспечить глубокую ликвидность за счет сотрудничества с маркет-мейкерами и, как правило, рассчитана на поддержку очень высокой пропускной способности (т. е. транзакций в секунду).

Большинство DEX, в настоящее время, могут поддерживать только мгновенные свопы, но децентрализованные биржи также начинают включать книги заказов, чтобы предоставлять лучшие финансовые решения из обоих миров!

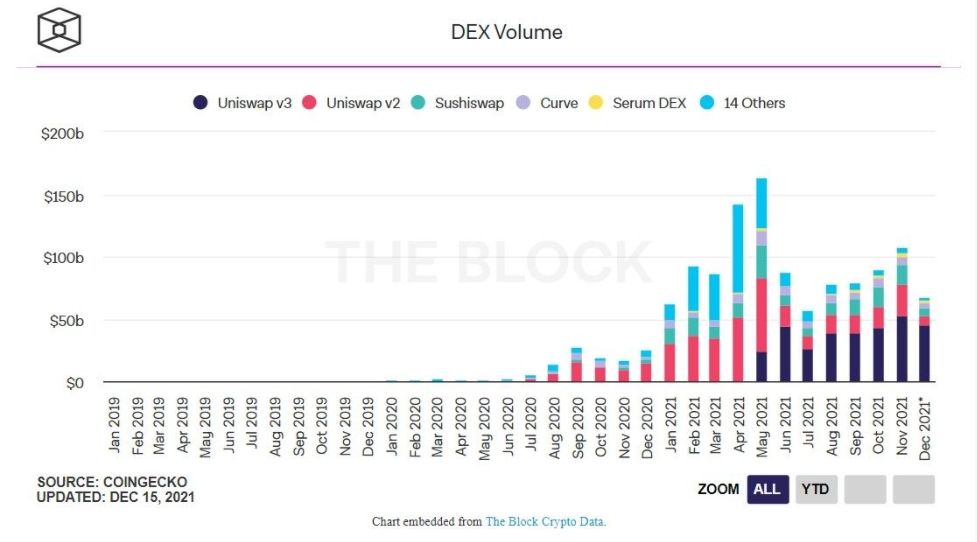

Объемы торгов

Объем торгов является важным показателем финансовой активности на платформе. Не говоря уже о том, что отслеживание объема торгов помогает измерить более широкое внедрение DeFi.

Какими бы впечатляющими ни выглядели данные, но основная нагрузка приходится на одну биржу. Uniswap работает всего несколько лет долше по сравнению с другими собратьями и все же, в основном благодаря ей, DEX съедают свою долю рынка.

Здесь не могу не отметить DEX' ы на блокчейне Cosmos, такие как Osmosis, Junoswap, Sifchaine, которые стремительно ворвались в гонки за ликвидность и уже заняли свою нишу тут, а их нативные токены успешно входят в топ-100 по торгам.

Комиссия за транзакции

Комиссия за транзакцию DEX зависит от цепочки, в которой он находится. Например, Uniswap, работающий на Ethereum, может стоить Вам 60 долларов в зависимости от загрузки сети, а трафик на Ethereum пока остается самым высоким. Поскольку Ethereum работает по модели аукциона, пользователи должны делать ставки на свои транзакции, чтобы получить доступ в следующий блок. Вот почему большая загруженность приводит к все более дорогостоящим войнам торгов, следовательно, к высоким комиссиям.

Сравните это с Cosmos, который взимает копейки за каждую транзакцию. Или как насчет Osmosis? Пока комиссия на этой DEX при выборе средней скорости обработки нулевая и бонусом предлагается удобный пользовательский интерфейс!

Кстати, именно здесь DEX имеют явное преимущество перед CEX. CEX собирают торговые комиссии, тогда как DEX стремятся минимизировать экономическую ренту.

Пассивный заработок

Помимо торговли, многие известные CEX постарались, чтобы предложить больше продуктов и предложений в ответ на возросшую конкуренцию не только со стороны других CEX, но и со стороны DEX. Например, многие биржи теперь предлагают ту или иную форму маржинальной торговли. CEX также начинают предлагать продукты «Earn», то есть заработок, где инвесторы могут временно заблокировать свою криптовалюту с помощью CEX в обмен на фиксированный доход. Наконец, некоторые CEX также создали предложения «Launchpad», чтобы помочь новым проектам запускать свои собственные токены непосредственно на своих биржах.

Мы уже установили, что пулы ликвидности имеют решающее значение для AMM DEX, поэтому неудивительно, что DEX готовы щедро вознаграждать поставщиков ликвидности (иногда до двух-трехзначных APY) за предоставление ликвидности в своих торговых парах. Если у Вас есть лишняя криптовалюта, подумайте о предоставлении ликвидности торговой паре DEX. Блокируя токены в смарт-контракте, представляющем пул ликвидности, Вы будете вознаграждены процентом от комиссии за транзакции.

Но не надо забывать и о рисках в пулах ликвидности!

Хотя предоставление ликвидности может показаться хорошей сделкой, как правило, чем лучше сделка, тем выше риск. И в этом случае главный риск, связанный с этими прекрасными показателями доходности - Impermanent loss, дословно безвозвратная потеря. Это когда ликвидность, которую вы предоставили, имеет меньшую ценность при выходе. Видите ли, AMM полагаются на математическую формулу, чтобы гарантировать, что у них всегда есть ликвидность для пары токенов. Эта формула выражается как x * y = k, где x и y представляют отдельные парные токены. Чтобы гарантировать, что k остается фиксированной константой, когда кто-то покупает количество x, его цена соответственно возрастает, тем самым поддерживая фиксированную стоимость к.

Рассмотрим на примере:

Допустим, у нас есть пара LUNA-UST с 1000 долларов в LUNA и эквивалентной суммой в UST (т. е. Ваш UST, стейблкоин, также стоит 1000 долларов). Но что если, цена LUNA удваивается до 2000 долларов.

В этом случае у вас будет намного больше UST и намного меньше LUNA, чем вы вложили в начале, потому как k величина неизменная.

Если бы Вы просто держали свои LUNA и UST, не предоставляя ликвидности, у Вас было бы 3000 долларов, таким образом, Вы бы получили дополнительные 1000 долларов.

Конечно, можно попробовать подождать, пока цена не упадет, прежде, чем выйти из позиции. Если этого не сделать, ваша непостоянная потеря станет постоянной, так бывает...

Не твои ключи, не твои монеты

Одна вещь, которую необходимо учитывать при использовании DEX по сравнению с CEX - это то, насколько удобно оставлять свои криптоактивы на бирже. Видите ли, когда Вы блокируете свои криптоактивы на CEX, по сути, они блокируются на горячем кошельке, принадлежащем бирже. Другими словами, Вы больше не можете распоряжаться своими активами и НЕ являетесь владельцем этого кошелька!!!

Мы можем сравнить это с DEX, где для взаимодействия с протоколом все, что нужно сделать, это подключить свой крипто-кошелек. Другими словами средства находятся в полном Вашем распоряжении.

Но добавим и "ложку дегтя в бочку с медом". Хаки, баги в смарт-контрактах!

Очень быстро: можно ли взломать CEX? Конечно. То же самое можно сказать и о DEX. В конце концов, смарт-контракты не застрахованы от ошибок. По крайней мере, CEX могут обеспечить некоторую форму страхования, что обычно весьма размыто и часто хорошо завуалировано в договорах об обслуживании.

Но справедливости ради, некотрые DEX протоколы возвращали средства своим пользователям, после "рокового взлома", не все...

Итог:

Централизация дает нам много замечательных преимуществ, таких как скорость и удобство, но есть одно важное преимущество, предоставляемое децентрализованными криптобиржами! Они не требуют прохождения каких-либо мер безопасности. В частности, отсутствуют процедуры "Know Your Customer" или знай своего клиента. Так что не держите свой паспорт и сегодняшнюю дату, как будто в каком-то видео с заложниками. Что мы делаем вместо этого? Просто подключаем свой кошелек, содержащий цифровые активы, и вперед к первому миллиону!

Будущее будет выглядеть как индивидуальное расширение прав и возможностей. DEX - это всего лишь один тип протокола DeFi, который дает возможность выжимать больше сока и получения прибыли. Другие инструменты DeFi, о которых мы еще даже не думали, позволят сделать еще больше. Криптопространство сформирует финансовый центр, где все персонажи из всех слоев общества станут криптоэнтузиастами, чтобы сделать наш мир лучше!

.

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…