馬克解讀金融科技 | MarkReadFintech https://www.instagram.com/markreadfintech/ 轉帳幫 TransferHelper - Co-founder & CEO。 用簡單的方式介紹金融科技,希望大家都能享受金融科技帶來的方便與效率。

Stash:你的最佳小額投資夥伴

在華爾街工作超過30年的 Brandon Krieg 和 Ed Robinson,發現即使是金融行業的人也對投資了解甚少,促使他們在 2015 年創立了這家公司 Stash!秉持著讓投資變得簡單,並幫助人們更好理解投資的理念,他們相信賺錢不應該只是資金較多的人的特權,任何人只要省下每天的小開銷,就可以將這些錢用於更有潛力的地方。如今 Stash 提供多種服務,從銀行、投資、退休儲蓄、信託到投資教育平台(Stash Learn)應有盡有,成為一個教育跟金融兼容的公司!

創立理念:幫助人更好地理解投資

投資,一門看似艱深的學問,卻是我們積累財富和為未來做好準備的關鍵。對於沒有相關背景的人而言,投資的複雜性和風險性可能讓人望而卻步。千禧一代(即出生於 1981-1996 年)將繼承高達 6.8 兆美元的財富,使這一世代的投資行為倍受關注,但令人意外的是,超過 70% 的人並未將投資的焦點放在股票市場上,然而在眾多投資選擇和雜訊中,我們該如何做出明智的投資決策呢?

這就是 Stash 想要解決的問題,Stash 致力於幫助一般人更好地理解投資,並做出有利於自己未來的決策。他們的理念是:賺錢不應該是只有已經擁有資金的人才能享受的權利,相反地,只要省下每天買咖啡的錢,就可以將這些資金用在更具效益的地方。

公司簡介

Brandon Krieg、Ed Robinson 於 2015 年創立 Stash,兩位創始人在 Macquarie 的全球電子交易部門認識,共在華爾街工作超過 30 年,而他們發現即使是在金融業工作的人也不知道如何投資,因此他們開始在紐約市街頭調查普通人的投資習慣,他們發現兩個關鍵問題,一、投資不是可以輕易接觸的——人們選擇不投資,是因為它令人困惑和不知所措 ; 二、人們認為需要擁有很多錢才能開始投資。為了解決這些問題,他們決定辭去華爾街高薪的工作,隨後推出投資平台 Stash,致力於使投資變得簡單且容易獲取,主打只要有手機和 5 美元就能開始加入投資的領域。

所有在 Stash 平台上提供的基金大多是由黑石集團(BLK)、先鋒領航(Vanguard)和嘉信(SCHW)運營的 ETF 基金,而 Stash 與眾不同之處在於,它以通俗易懂的文字解釋你所投資的內容:

「Young Money 年輕財富」,包括 LinkedIn、亞馬遜和 eBay 等受惠於千禧一代購買力的公司

「Internet Titans 互聯網巨頭」,如蘋果、微軟和 Meta 等科技公司

「Defending America 捍衛美國」,如聯合技術、波音和洛克希德·馬丁等航天和國防公司

「Roll With Buffett 跟隨巴菲特」意指投資巴菲特的 Berkshire Hathaway

合規方面,Stash 的所有帳戶都由 Apex Clearing 持有,一家受美國金融業監管局(FINRA)監管的註冊經紀商,並且受到最高 500,000 美元的證券投資者保護公司(SIPC)保護。除此之外,透過與 Green Dot Bank 的合作,存款至 Stash 銀行帳戶享有美國聯邦存款保險公司(FDIC)保險。

Stash 從一開始提供約 30 種投資商品,但走入旅程的第八年,在他們的平台上,除了可以投資多達 90 多種的產品外,他們還提供一系列的金融服務,從個人退休賬戶(IRA) 到銀行業務,抑或是培養用戶對於金融的教育素養,甚至幫助用戶規劃孩子的投資產品。如今 Stash 擁有約 600 萬客戶,並管理著近 30 億美元的資產。

商業模式:訂閱方案

一開始,對於少於投資總額為 5,000 美元的用戶,Stash 每月收取 1 美元,而超過 5,000 美元的用戶,每月需要支付投資總額中 0.25% 做為管理費,費用低到足以鼓勵人們嘗試投資,且平台不收取交易手續費或帳戶轉賬費用。當然如果你只投資 5 美元,錢很快就會被費用吞噬。

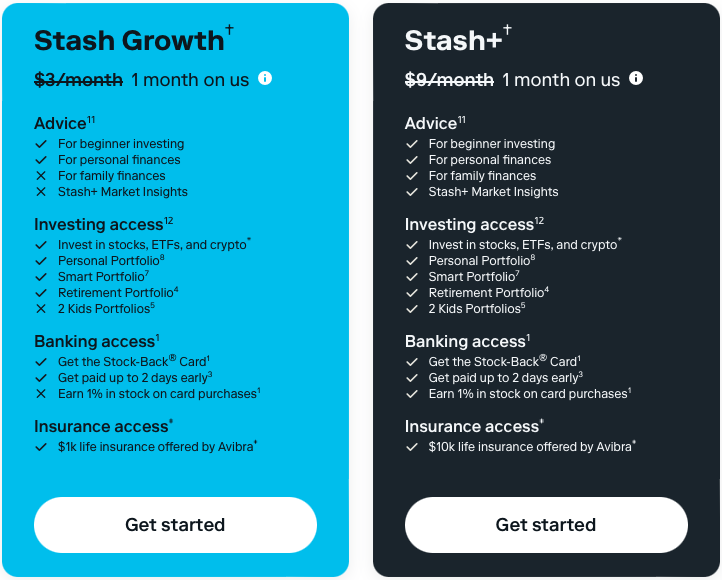

爾後,隨著用戶的增長以及營利的需求,統一都改為訂閱制,且不收取買賣投資的佣金,訂閱方案也從三種( Beginner/ Growth/Stash+),轉為現今的兩種方案(Growth/Stash+),差別主要在:為孩子投資、Avibra 提供的 1 萬美元保險、Stock-Back 卡獎勵計畫、獨家報告。公司表示,80% 的營收都來自訂閱費,換句話說其用戶對於平台的黏著度是公司營利的關鍵。

其用戶主要由醫療保健和零售業者、Uber 司機、教師、建築工人、軍人等職業組成,用戶的平均年齡為 29 歲,平均年收入不到 50,000 美元,令人意外的是,在成立初期大約 10% 是由現役軍人所組成,考慮到當時正在服役的軍人佔美國總人口不到 0.5%,這個滲透率也讓創始人感到新奇。

在疫情期間,Stash 紐約市的巴士、地鐵上投放大量廣告,以 Union Square 地鐵站作為廣告活動的中心,目的是要向通勤族推廣「十年交易」的理念,鼓勵他們進行長期投資,而非單日交易,並強調人們可以以低於 10 美元的金額開始投資。廣告中還突顯許多自信的女性,研究發現在市場波動期間,女性比男性更不容易恐慌,更可能保持穩定。過去一年中,他們發現女性比以往任何時候都更迅速地加入Stash,隨著公司的不斷發展,他們預期女性最終將占訂戶的至少一半,因此將她們訂作創意廣告的受眾。

服務內容

(一)銀行服務

Stash 與 Green Dot Bank 合作,基於 Green Dot 平台提供銀行帳戶和金融卡。此帳戶無最低帳戶餘額、年費或其他額外費用,用戶可管理儲蓄、進行消費並在 19,000 台 ATM 上免費提款,此外,用戶可透過 Stash 提前兩天收到薪資。

(二)投資服務

Stash 與 Apex Clearing 合作,提供 1,000+ 種股票和 90+ 種 ETF 投資。用戶可以輕鬆地從他們的銀行帳戶轉帳到 Stash,而且,Stash 還有一個很酷的功能叫「零錢管理」,每次用戶購物時,Stash 會把金額四捨五入到最接近的整數,然後把多出的小額錢存起來。當這些小額錢加起來達到 5 美元或更多時,Stash 就會自動存入用戶的帳戶,另外,Stash 還可以查看用戶的消費模式,例如租金支付或還付貸款,來幫助用戶更好地管理和存錢。去年 10 月,Stash 宣布與 Apex Crypto 合作,用戶可以透過獨立加密帳戶,購買到包括 BTC、ETH 等 8 種不同的加密貨幣。

(三)退休儲蓄服務

退休儲蓄帳戶(IRA)就像是特殊的投資帳戶,為自己的退休生活開始存錢,重點是可以享受稅收的優惠,其中,Stash 提供兩種選擇:Roth 和傳統的退休帳戶,它們在稅收優惠和提錢的規定上有所不同,可以根據自己的需求來選擇。

(四)信託服務

Stash 為 Stash+ 用戶提供信託帳戶服務,幫助為其子女或其他未成年者存錢和投資的,像是購買股票、債券等,成年後用來支付大學學費或生活的資金。

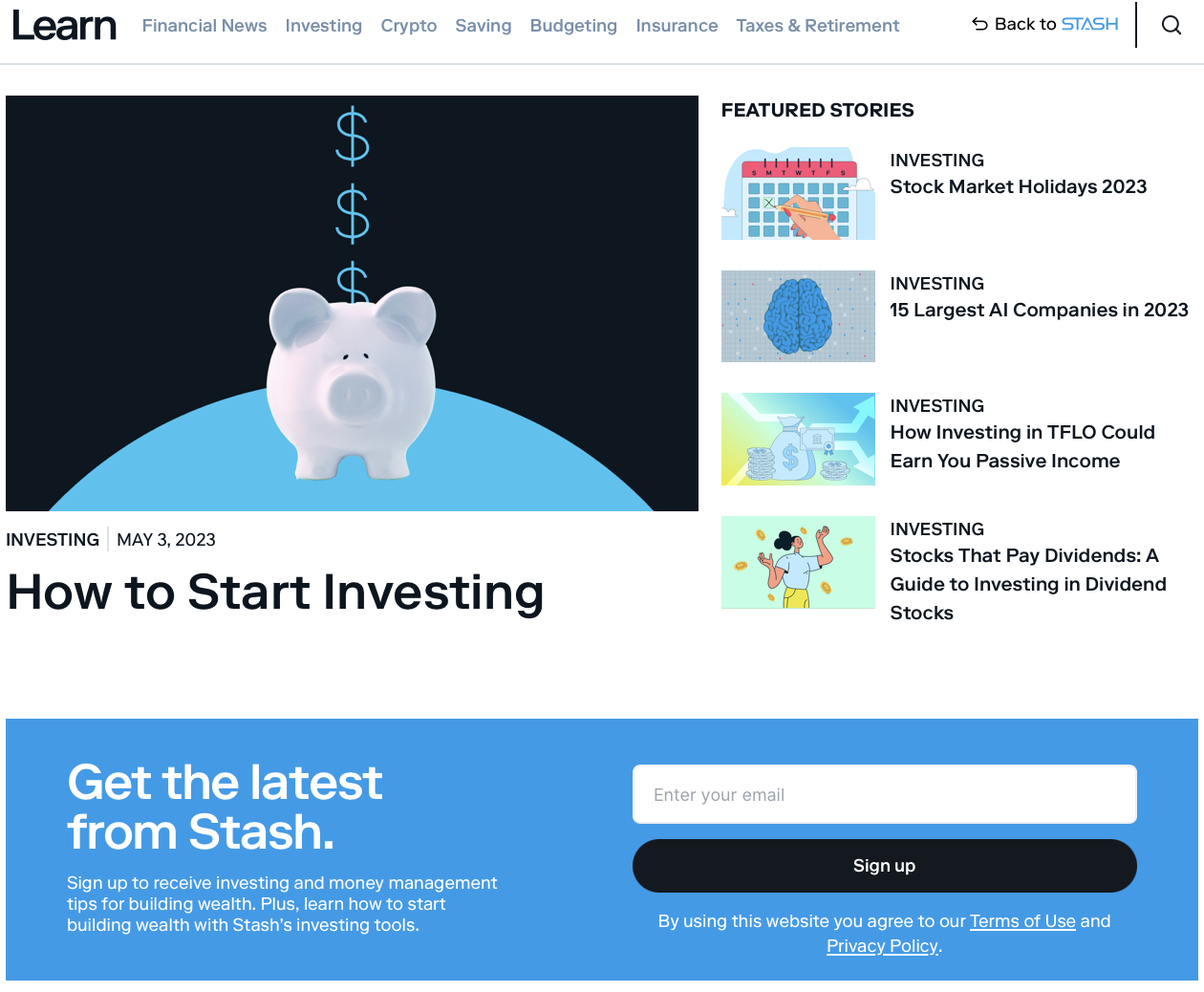

(五)投資教育平台 - Stash Learn

Stash Learn 提供金融教育平台,讓大家能夠了解當前新聞、股市資訊與投資相關的知識,特別是針對 Stash+ 用戶,每月可以獲得市場分析報告,進一步了解投資策略。Stash 非常重視與用戶的連結,於 2021 年收購 PayGrade(現稱 Stash101),一個專為 K-12 學生、學校和教師量身打造的實戰財務課程平臺,模擬銀行和投資操作,Stash 的目標是為家長提供數位工具,幫助他們在家中培養及加強孩子的理財觀念。

從筆者角度看,Stash 這次的收購不僅體現了其初衷——透過投資為未來規劃,更顯示了他們想深化與客戶的關係,並注重培育下一代,並確保其服務能夠流傳世代。

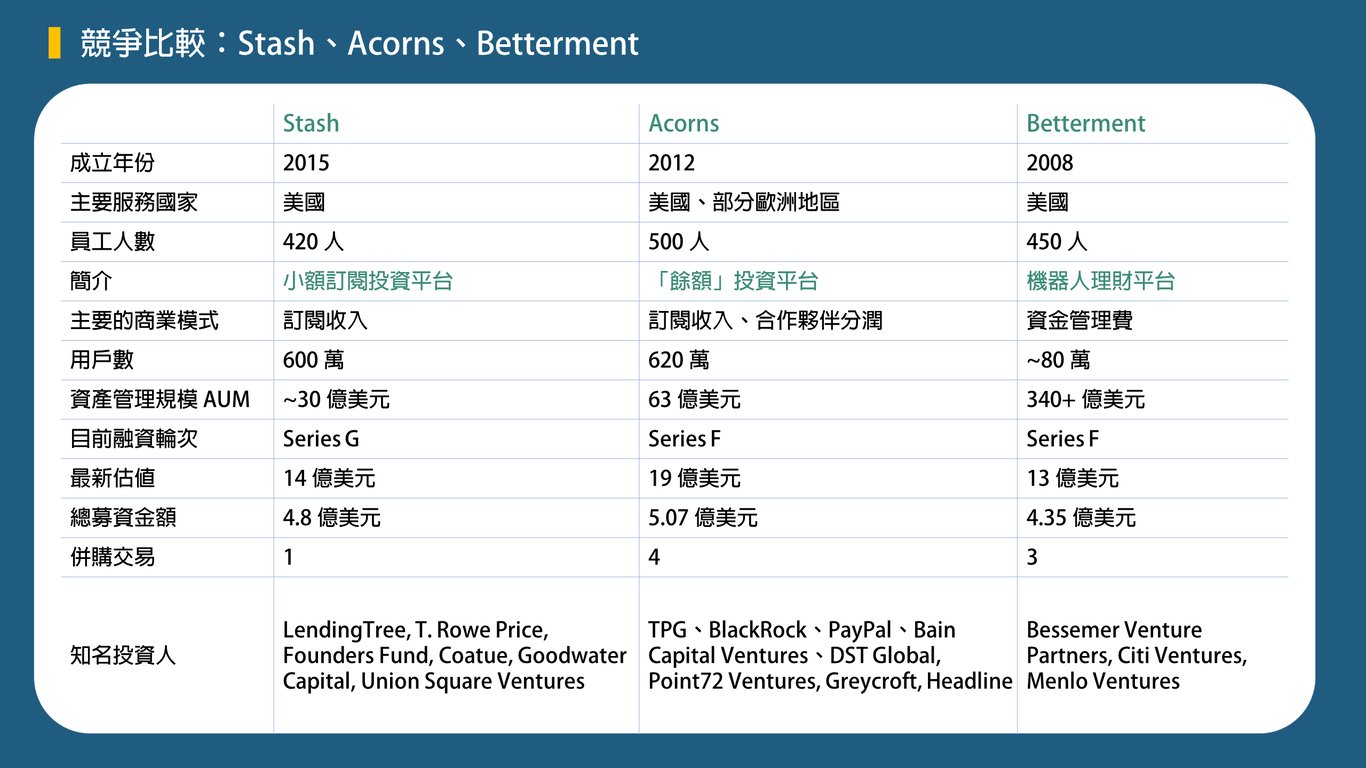

競爭格局:Acorns 與 Betterment

從用戶年齡以及投資工具兩個層面切入,用戶年齡以 Acorns 作為比較基準,投資工具則以 Betterment 為代表:

(一)Acorns:「餘額」投資平台

Acorns是一家美國投資平台,成立於2012年,以Round-up功能為特色,能將用戶的日常消費四捨五入投資市場。用戶可根據風險承受能力和投資目標選擇多種投資組合。

公司主要收入來源包括三種每月訂閱方案和與450家零售商的合作分潤,包括 Apple、Stitch Fix、Walmart、Nike 和 Airbnb 等知名品牌,提供現金回饋。曾計劃上市,但在2022年1月市場環境不佳而取消,儘管如此還是在2022年成功募得3億美元。

目前有超過600萬訂閱用戶,管理約63億美元資產。他們最近進軍海外市場,併購英國金融科技公司GoHenry,專注於為6到18歲的青少年提供資金管理和金融教育服務。

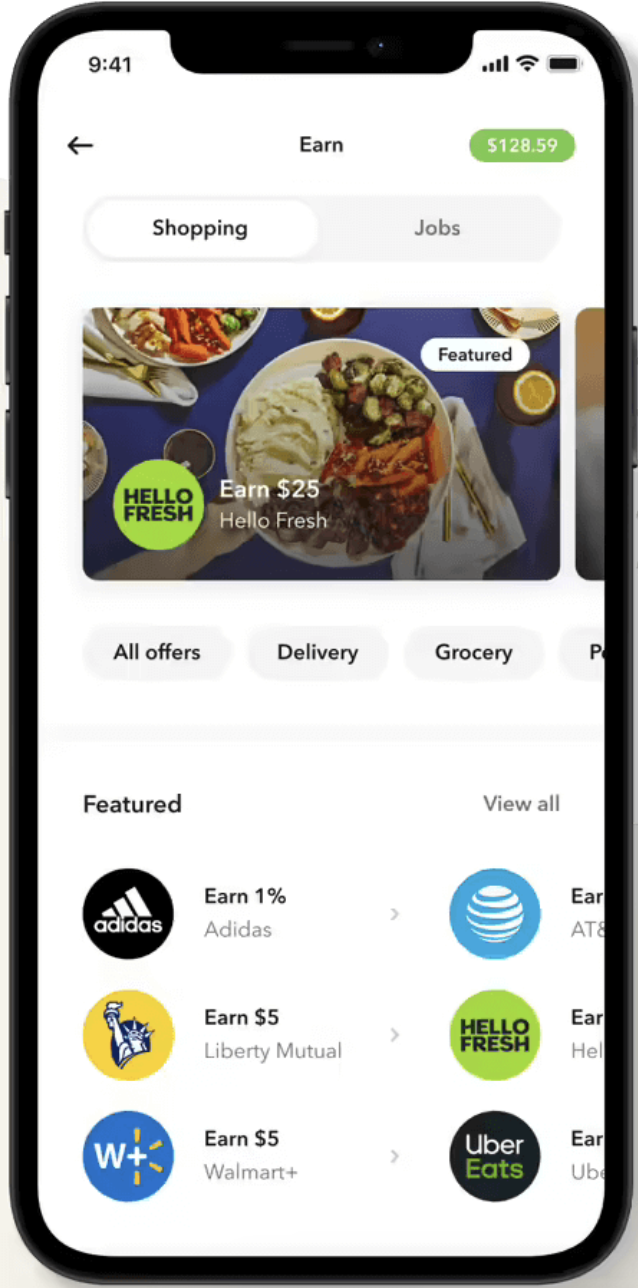

兩家特色功能比較:Acorns Earn vs Stash Stock-Back

「Acorns Earn」這個功能與 Stash 推出的「Stock-Back」功能相似,都是讓用戶在合作夥伴消費時獲得回饋,然後將回饋用於投資的功能。

使用「Acorns Earn」,用戶購物後會在3-7天內收到回饋確認郵件,但回饋必須在60-120天內投資。

Stash 的「Stock-Back」則是根據消費金額的0.125%給予相應商家股票作為回饋,例如,在Uber外送時,會獲得Uber股票。包含了大部分日常消費領域,如加油、購物、旅遊和餐飲,都可以賺取股票回饋,但用戶需要考慮與信用卡優惠的比較。Stash Growth會員有不同的回饋率選擇,最高可達3%。

(二)Betterment:機器人理財平台

Betterment被譽為金融市場的「第一家機器人理財公司」,由Jon Stein和Eli Broverman於2008年共同創立。他們專注於利用先進的技術和演算法,為客戶提供度身訂做的資產配置建議,以使投資更加簡單和高效。最低投資金額為10美元,同時提供其他金融工具和建議,如退休計劃和稅務策略。

Betterment 收入主要來自四個方面:

1、從客戶的投資和退休帳戶收取 0.25-0.40% 的管理費。

2、提供 45-60 分鐘的通話服務賺取諮詢費用,涵蓋各種金融主題如退休計劃和大學計劃。

3、當 Betterment 的客戶註冊並開啟一個稱為「現金儲備」的帳戶時, 公司會從這些銀行(如:The Bancorp Bank、Barclays Bank Delaware 等)每年得到相當於存款 0-0.25% 的利息作為他們的收益。

4、當客戶使用 Betterment 發行的 Visa 金融卡,Betterment 會從 Visa 向商家收取的的互換費中抽取部分利潤。

管理費是主要收入來源,但對於帳戶餘額達到2萬美元或每月定期存款達到250美元的投資計劃帳戶,管理費為0.25%,否則每月收取4美元的費用。當帳戶餘額達到10萬美元時,還會額外收取0.15%的管理費。

在2020年12月,共同創辦人Jon Stein辭去CEO職務,由前Viacom的COO Sarah Kirshbaum Levy接任。該時期市場面臨一些挑戰,包括公司開始擴展其業務範圍,以及過去受歡迎的被動投資方式變得不那麼受歡迎。這些變化使得機器人理財公司面臨成長困難,而且由於低價策略,利潤相對較低。另外,她接任期間,還參與了Betterment的兩次收購交易,分別是美國加密貨幣機器人理財公司Makara,以及加拿大數位財富管理公司Wealthsimple。

我們從 Stash 觀察到什麼?

(一)投資平台的營運成本低

競爭對手Acorns和Betterment在融資方面遲於Stash,代表Stash 的營運成本相對較低,行業的進入門檻不太高,但要迅速吸引客戶才是最大的挑戰。在 Stash 早期的融資中,資金主要用於營銷和平台開發。

(二)估值成長有限

Stash 到 G 輪才變成獨角獸,但估值都未超過 20 億美元。反映了儘管這些平台以低價訂閱模式吸引了大量用戶,但單一用戶對營收貢獻有限,限制了估值的增長。然而跟其他競爭對手不同的是,Stash有一些固定的支持投資者,如Entrée Capital和Goodwater Capital,它們一直支持Stash,從種子輪到G輪,這也有助於Stash在競爭激烈的市場中獲得資金支持。

(三)ETF 提供商才是最後的贏家

對於已累積資金的投資者來說,有一個值得考慮的問題:當他們的帳戶達到15,000或20,000美元時,是否會轉向專為富裕人士設計的平台,而不再使用初學者應用程式?可看見 Betterment 和 Wealthfront 已經降低了最低投資額,顯示他們也希望吸引更多客戶。

同時,ETF 行業正在受益於投資應用程式願意支付數百美元來獲得每位新客戶。Pitchbook 分析師 Evan Morris 表示,在這些公司成長的過程中,最大的受益者就是像 Blackrock 這樣的 ETF 提供商,2016 年,也是新型投資平台 Acorn、RobinHood、WiseBanyan 等快速成長期,Blackrock 的 ETF 吸引 1,400 億美元的新投資,而 Vanguard 則吸引 970 億美元。

總結

今年二月,Brandon Krieg 卸任 CEO 而由 Liza Landsman 接替。Liza 在 Jet.com、花旗、BlackRock 和 E*TRADE 擔任高層要角,並且是美國知名創投 NEA 的合夥人,她將心力注入於推進 Stash 的 IPO 計畫,而 Brandon Krieg 雖然卸任,但仍在 Stash 擔任業務發展主管,基於去年自家打造的 Stash Core 平台,專注於 B2B 業務發展,他表示,希望能協助 B 端公司員工邁向財務健康的道路,並探討簡化的股票獎勵方案,目前,詳細的服務內容還在進行討論,也期待新事業的發展能 Stash 揭開新的篇章。

馬克碎念

從 Stash 我們可以看到金融科技公司如何利用科技降低投資門檻,讓更多普羅大眾能夠參與投資。其低價訂閱模式雖然可以快速吸引用戶,但每個用戶的營收貢獻有限,導致公司估值成長受到一定制約。未來這類公司若要取得更高的估值,可能需要思考如何提高單個用戶的價值,例如提供更個人化的投資建議和理財規劃。

另一方面,這些新創公司的快速崛起也顯示出傳統金融機構面臨的數位化壓力。要與科技公司競爭,傳統金融機構需要加快腳步推出自己的數位投資和理財工具。但光有工具還不夠,更重要的是如何建立與年輕一代的連接,這需要傳統金融機構改變思維模式,以用戶為中心,提供易於使用和個人化的服務。如果不能及時跟上科技和市場的步伐,將面臨被淘汰的風險。

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…