分享自己閱讀後的筆記與啟發,並期許自己像介白素(白血球之間用來互相傳遞訊息的分子)一樣,充當書本與讀者之間的橋樑。 歡迎大家指出文章中的謬誤,以及說出自己的看法。

趨勢投資大師—傑西‧李佛摩

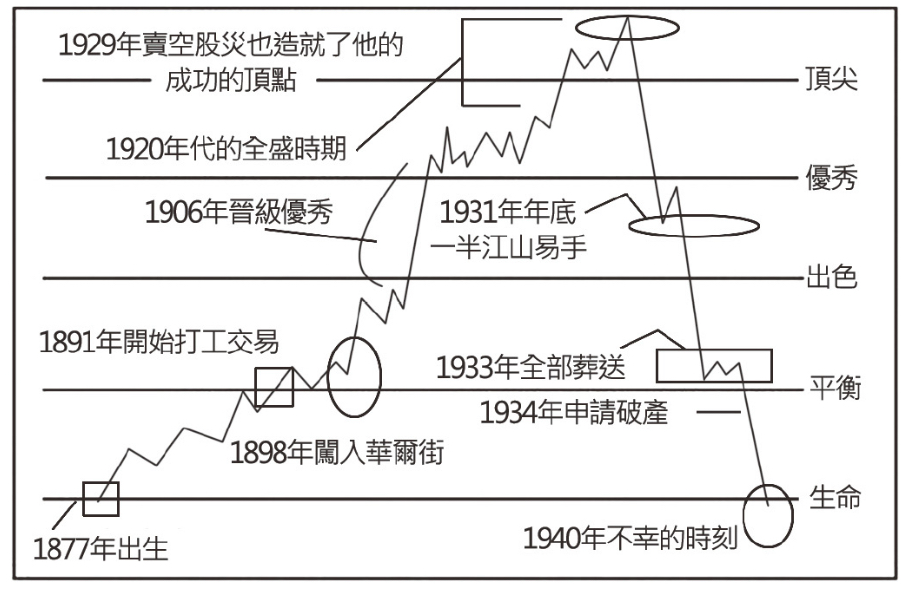

在美股歷史上,有個人曾在1907年的美國銀行危機中做空,賺了100多萬美元,成了「股市之王」,讓金融巨頭—摩根大通集團創辦人J. P. 摩根(J. P. Morgan)要求他趕快平倉,放過股市,以免美國金融體系崩潰。

之後,在第一次世界大戰結束後,他看見機會而逐步買入14萬口棉花期貨合約,幾乎壟斷了整個市場。但厲害的是,他竟能全數賣出且又不壓低市價。 因此,他被人封為「棉花之王」。

最巔峰時的他,在1929年的華爾街股災中做空,賺進1億美元(相當於今天的15億美元),而又被稱為「華爾街大熊」。

這個在美國股票和期貨市場創下許多驚人事蹟的人,就是傑西‧李佛摩(Jesse Lauriston Livermore)!

《股票作手回憶錄》(或被翻譯成史上最強股票大作手操盤術;How to Trade in Stocks)就是他在自殺前一年,化名為賴瑞‧李文斯頓下,講述自己的生平與交易事蹟的回憶錄。

趨勢交易

有次,一群朋友問李佛摩對小麥期貨市場的看法。

李佛摩說:「如果你們真想從中賺到錢,一定要耐心等待!在價格達到1.2美元時立即買進,一定穩賺不賠。」「為何不現在出手?現在才1.14美元而已啊。」一位朋友問道。「因為我現在還無法判斷價格是不是真的會漲,雖然我覺得上漲是必然的趨勢。」「那為何定為1.2美元?」「因為我已經觀察很久了。這幾個月來,價格就一直在1.1至1.2美元之間波動。」

終於,某天它的收盤價漲到了1.19美元。我行動的時候到了!上漲的趨勢終於蓄積了足夠的推動力,價格一碰到1.2美元就會衝破壓力;換言之,只要能夠突破1.2美元這個關鍵位置,小麥價格的最小阻力線就可以建立起來了。

第二天一開盤果然就是1.205美元的價格,於是我立即買進,接著又漲到1.21美元、1.22美元……一直漲到1.25美元。

分析走勢以確定上下阻力及支持位,堅定信念,除非價格向任何一方突破界線,否則絕不輕易出手。— Jesse Livermore

拉抬出貨

當內線集團難以賣出持有的大量股票時,可能就會雇用一位作手,希望憑藉他的技術和經驗能讓他們全身而退,避免承擔巨額的經濟損失。

有好一陣子,帝國鋼鐵公司股票一直默默存在著,即便它的基本面和前景都很好,但就是沒人看好,也沒人看壞,股價就一直不漲不跌,在70美元左右橫著。所以,帝國鋼鐵公司的大股東們跑來找李佛摩,希望能為這檔股票創造市場,讓他們手上多達70%的股票賣出去。

隨後,李佛摩研究了他們提供的報告,也聘請了一些專家調查這間公司的各部門經營狀況,以掌握真實狀況。種種跡象顯示,這檔股票是很有價值的資產,而現在的股價是非常甜的買進價。

因此,他決定承擔起炒作工作。他開出條件:不要現金報酬,而只要10萬股帝國鋼鐵公司的認購權,認購價格從70美元一直上升到100美元。這樣的佣金報酬是依據成功與否而定的收益,比直接開個天價佣金,公平且合理多了。此外,為了保護自己,必須先把大股東們持有的70%股票用一個信託合約鎖住,避免他們在過早賣出。

做好準備後,他悄悄地吸貨和洗盤。他在70美元和稍高一點的價位買進所有掛單賣出的股票,讓股價趨勢往上,且順便吸納股票。然後,再停止買進。失去穩定的買盤後,意志不堅定的多頭就會開始賣出,等到跌到一定價位時,他再繼續買進,阻止跌勢。就這樣不停的交互買進和賣出,慢慢地把股價拉抬至100美元。

股價的拉抬開始引起投資者和媒體的關注,並散播給大眾知道。這無疑是最佳的廣告宣傳,讓每一個人都想買進,也為大股東們和李佛摩製造出可賣出超過10萬股的市場!

打算賣出某種股票的時候,要盡量將其炒到最高價,然後一路緩慢壓低,迅速賣給大眾。— Jesse Livermore

內線消息

內線消息!這四個字充滿了誘惑力!人們不但渴望得到,也樂於提供給別人。

李佛摩曾聽到一個故事:一位證券交易所經紀人波特‧沃克(Bert Walker)曾和南大西洋公司的一位董事做了一筆利潤可觀的交易,作為回報,這位董事提醒沃克盡可能多買南大西洋股票,因為該公司的董事們正努力讓股票上漲至少25點。沃克據此推斷這些董事們要提高配息率,並把消息透露給朋友胡德(J. T. Hood),隨後兩人分別買了幾千股南大西洋股票。

一周後,南大西洋宣布了配息率。短短六分鐘內,這檔股票下降了6%。沃克氣憤不已,親自去找那位董事。對方解釋道,他忘記自己曾把消息透露給沃克,所以後來董事會中主導的小集團決定改變計畫時,便沒有及時通知沃克。

這位懊悔的董事希望盡可能地彌補自己的過失,而又提供了一條消息給沃克,說他的幾位同事已經買了很多的南大西洋股票,之後會將股票炒高。沃克不但寬容大度地原諒了對方,還將消息與胡德等人分享。

很快地,這檔股票上漲了,讓他們急忙買進,但不久後,這檔股票就因為內線人士的拋售而暴跌,使他們不得不停損。因此,沃克憤怒地帶著胡德到電報局,準備發一封電報大罵對方的不仁不義。但胡德卻勸沃克打消念頭並說道:「如果這電報發出去,我們就再也不可能從他那裡獲得任何消息了。」一個職業投機家竟然說出這種話,我們對這種蠢蛋還能說什麼呢?

內部人士可能告知買進的時機,但卻絕對不會告知合宜的賣出時機。......根據「內部」消息進行操作,會比飢荒、瘟疫、歉收等自然災害和政治變革或所謂的意外事故等,更容易加快破產的速度。— Jesse Livermore

股票拆分

除了利用「內線消息」,或是請作手或證券商拉抬股價之外,大股東們還有一種出售股票時慣用的手法,就是拆分股票來增加股票數量。

無論老股是以1股兌換2股、4股還是10股,都是為了讓原有的股票能順利賣出,對公司的基本面完全沒有任何影響。就像是一公斤的包裝,標價為1美元,卻很難銷售出去,但如果改成1/4公斤的包裝,標價為25美分,銷路可能就好很多,說不定還可以賣到27美分或30美分。

聰明的交易者務必要警惕這種與「特洛伊木馬」性質極為相近的東西。— Jesse Livermore

悲劇收場

傑西‧李佛摩縱橫馳騁了二十世紀初的美國證券市場,獲得了無數封號。這位如此傳奇、厲害的人,最終是如何度過晚年的?繼續拚搏,再創高峰?亦或歸隱山林,享受天倫之樂?

然而,都不是。

他在1934年第三度破產後,患上了重度憂鬱症,最後在1940年(63歲)開槍結束了自己的生命,僅留下一封遺書給妻子,裡頭寫著「我厭倦了戰鬥......我是個失敗者。」

真令人不勝唏噓啊~為何這樣的投機大師竟是以自殺的方式離世?

答案或許如《投機者的撲克:操盤十八年手記》作者扁蟲魚(趙毅)所認為的:他的理想缺乏道德的展望,在他的夢中只有錢與更多的錢,卻忘了財富的真諦。

正如三千年前的《易經》的教誨—「地勢坤,君子以厚德載物」,君子的品德應如大地般厚實,如此才能承載巨大的財物。交易、投機、投資、理財......都只是手段,或階段性任務,只有我們自身的品格與夢想才能讓我們走得長久。

李佛摩為投機客留下的最大財富恰恰是他的悲劇結局。—《投機者的撲克:操盤十八年手記》

摘錄李佛摩名言

1.好機會都是等出來的,你硬要去抓的通常都是陷阱。

2.看對走勢的人沒什麼了不起。你總能遇到很多在牛市早期就能看漲,在熊市早期就看跌的人。......但是,他們卻沒真正賺到錢。看對市場且穩握部位不動的人難得一見,我發現這也是最難學的內容之一。

3.在牛市中,利空消息容易被人們忽略,而利多消息總是被放大;在熊市中,情況則相反。

4.寄希望於股票市場為你支付帳單,就是眾多輸家虧本的根源之一。如果你堅持這樣的觀念,終究會損失所有的本金。......當一個人一心想從市場賺到他急需的東西時,他該如何是好?他只能期盼變成賭博者,遭遇遠比平常交易時大得多的風險。

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…