《轉角國際》編輯團隊:主編/林齊晧、編輯/周慧儀、編輯/賴昀、編輯/李牧宜。官方網站:https://global.udn.com/global_vision/index —— 合作方式聯繫:chihao.lin@udngroup.com

瑞銀收購瑞士信貸:金融暗雲...止血阻擋下一個「雷曼時刻」?

【2023. 3. 20 瑞士】

瑞銀收購瑞士信貸:金融暗雲...止血阻擋下一個「雷曼時刻」?

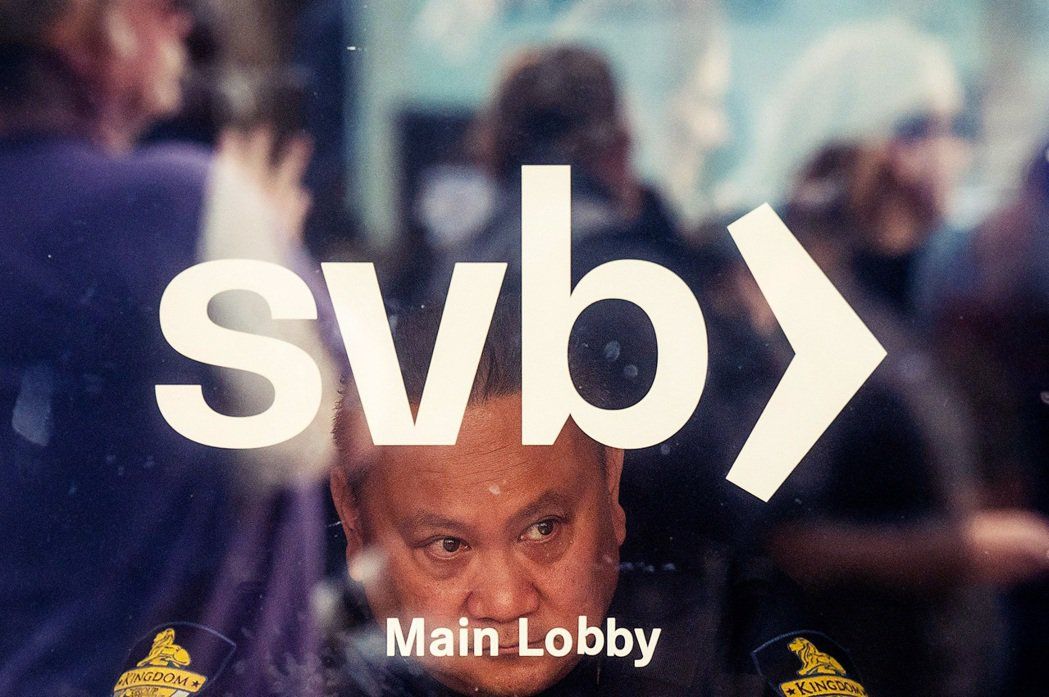

「瑞士政府出手救瑞信,但全球金融市場恐慌能就此止血嗎?」瑞士信貸銀行(Credit Suisse)上週爆出財務危機,在瑞士銀行撮合下,瑞士最大銀行瑞銀集團(UBS)於3月19日公告同意以32.6億美元收購瑞信,並承擔瑞信54億美元的投資損失——瑞信在全球金融系統穩定中扮演要角,瑞士政府為免瑞信倒閉而造成禍及全球的嚴重金融波動,提供了96億美元的損失擔保以及1,080億美元的流動性支援予瑞銀,務求趕在週一亞洲市場率先開盤前完成交易。然而,收購案的完成,足以安撫市場的強烈不安嗎?自3月10日美國SVB倒閉以來,恐慌隨之蔓延——全球投資人正在心焦詢問:下一個「雷曼時刻」,會不會即將到來?

▌延伸閱讀:〈美國政府來救火?矽谷銀行一夕爆掉後的連鎖效應〉

在瑞士政府的緊急介入和斡旋下,瑞銀於3月19日晚間公告將以30億瑞士法郎(32.6億美元,約新台幣996億)價格,全股收購瑞信(以瑞銀股份支付)——瑞信即便經歷股價連日暴跌、一度熔斷,但在上週五(3月17日)的收盤價,瑞信市值仍有約74億瑞郎(約80億美元),意即瑞銀的收購價甚至不足瑞信市值的一半。

然而在瑞信客戶資金不斷流出、瑞士央行在16日提供540億美元貸款卻仍未能安撫市場的情況下,瑞士政府為避免瑞信倒閉停牌,從而將風暴擴大之前,選擇強力介入尋求止血——《華爾街日報》報導,瑞信上週每天都面臨高達100億美元資金流出,瑞信和瑞銀的談判自15日便緊急展開。

這筆收購案,讓瑞銀必須承擔瑞信的54億美元投資損失,同時瑞士政府提供了96億美元的損失擔保以及1,080億美元的流動性支援。瑞銀為瑞士最大銀行、瑞信則是第二,這是極為少見的大型銀行合併案,但在瑞信行將倒閉的壓力下,瑞士政府大力促成交易,並為此修改法規,允許該筆交易在沒有銀行股東投票的情況下進行——《華爾街日報》報導,原先瑞銀出價10億美元,但被瑞信董事會拒絕。

收購案宣布後,瑞士金融監管機構Finma表示,瑞信將在3月20日「不受限制或中斷」繼續正常營業,然而瑞信所發行、價值170億美元的AT1債券將被註銷以減少銀行債務,這意味投資人手上的瑞信AT1債券將一文不值「變成壁紙」,從而令部分投資人深感不滿,但對瑞士政府、以及負責監管瑞信部分海外業務的美國、英國和歐盟監管機構而言,相較瑞信即將「資不抵債」的危機和可能帶來的大範圍金融信心崩潰,促成收購仍是避免最壞情況發生的「最佳解方」。

Finma聲明指出:

「銀行(瑞信)存在銀行存在流動性不足的風險,即使它仍然具有償付能力,但當局有必要採取行動,以防止對瑞士和國際金融市場造成嚴重損害。」

瑞信被接管之後,瑞信主席萊曼(Axel Lehmann)表示近期從美國開始的「銀行業麻煩」過於巨大、無法承受,他説:「(客戶對瑞信)加速流失信任、情形在過去幾天不斷惡化,這清楚表明,瑞士信貸不能繼續以目前的形式存在。」

瑞銀董事長凱萊赫(Colm Kelleher)則表示,瑞銀將縮減瑞信的投資業務,使其符合瑞銀的「保守風險文化」(conservative risk culture)。凱萊赫也指出,這筆交易「支持瑞士的金融穩定,並為瑞銀股東創造重要的可持續價值。」 然而,為了吸收這筆交易,瑞銀將暫停其股票回購計劃。

瑞信和瑞銀對全球金融體系穩定而言至關重要,瑞信名列全球金融委員會(Financial Stability Board)的30家「具系統重要性」(systemically important)銀行之一,而對經濟高度仰賴金融業的瑞士而言,瑞信和瑞銀持有的資產總合高達瑞士國內GDP的140%,無論是對瑞士本國還是全球金融業而言,瑞信都可說是「大到不能倒」。

然而瑞信本身受各項醜聞纏身多年,當中包括洗錢、法規問題和糟糕的投資決定,例如2014年瑞信承認允許美國客戶逃稅,被美國政府和紐約金融監管機構罰款26億美元;2020年時任執行總裁譚天忠(Tidjane Thiam)在瑞信爆出兩起涉及高層的商業間諜醜聞後辭職;2021年瑞信又因美國對沖基金Archegos Capital倒閉而損失55億美元;2022年,瑞信又遭《衛報》披露與大量的詐欺犯、貪腐政客和金融犯罪客戶來往,其存放在瑞信的資金高達974億美元,瑞信形象更進一步惡化,投資失利也使瑞信傳出財務危機。

從2022年開始,銀行客戶開始自瑞信大量提款,使瑞信經歷自2008年金融海嘯以來最嚴重的全年虧損(虧損金額72.9億瑞郎),至2023年3月14日瑞信公布延遲數日的年報,自揭在2021年及2022年財報發現存在「重大缺陷」,消息一出股價應聲大跌,連累歐洲銀行股及美國主要銀行諸如高盛、花旗、摩根大通、摩根士丹利等。與2022年同期相比,瑞信的股價下跌幅度高達75%。

由於3月10日美國矽谷銀行(SVB)倒閉在前,加上一天前(9日)宣布倒閉的Silvergate Bank、和緊隨SVB之後倒閉的Signature Bank,金融市場已然惴惴不安,擔憂銀行倒閉潮將擴及到更多中小型銀行;這股不安情緒也迫使美國政府快速出手、一再向存戶擔保能夠取回全部存款以求安定市場,然而瑞信的危機顯然再次觸發全球投資人的深層恐懼。

與客戶集中美國科技業的SVB等銀行不同,瑞信的業務擴及全球,同時亦積極在亞洲發展(如今亞洲業務也將由瑞銀接收),因此瑞信可能帶來的動盪範圍和風暴也更為急迫嚴峻,這也正是為何瑞士政府和瑞信、瑞銀必須趕在週一(3月20日)亞洲市場開盤之前完成收購案談判,以避免金融業波動持續擴張成難以挽回的風暴。

除瑞信之外,美國的另一銀行危機仍未解——「第一信託銀行」(First Republic Bank,又譯第一共和銀行)同樣股價暴跌,3月17日包括摩根大通、花旗、美國銀行富國銀行等11家華爾街巨頭總計存入300億美元試圖挽救第一信託,第一信託的股價卻持續崩跌,單週跌幅超過70%。

《BBC》分析指出,如今令投資人高度不安、接連爆出的銀行危機,儘管各家銀行的細部問題不盡相同,但主要因素在於全球利率急遽上升,升息幅度甚至打擊了銀行所進行的長期債券投資(理應是低風險的安全投資),引起投資人恐慌,恐慌情緒導致了銀行股的下跌,被認為體質較弱的中小型銀行首當其衝。

歐盟、美國和英國在瑞信收購案公告後皆表示支持,並強調自身銀行系統穩健、資金充裕以及具有足夠韌性,以此避免市場恐慌在全球範圍四處擴張、波及至其他大型銀行——同時,包括美國聯準會(Fed)、歐洲央行和日本央行在內的各國中央銀行已表示將增加美元互換額度,以安撫因美國、瑞士相繼發生金融業動盪而不安的投資者。

在2008年金融海嘯之後,國際銀行系統已做出改革和收緊規範,極力希望避免相同的慘劇再次發生和蔓延,然而此次的瑞信緊急救助行動表明了銀行系統仍存在脆弱性,是故各國政府目前關注的焦點是安撫投資人信心、盡可能掃除恐慌以維持國際銀行體系穩定。

曾準確預測2008年金融海嘯,而被譽為「末日博士」的經濟學家魯比尼(Nouriel Roubini)仍表示,如果瑞信倒閉,可能將是下一個引致金融風暴一發不可收拾的「雷曼時刻」——瑞士政府的緊急出手,是否能夠成功止血?後續成效仍然有待考驗,而瑞信帶來的危機也並未隨併購案完成而解除,《路透社》引述投資銀行Jefferies的分析師表示,瑞銀在收購瑞信後,仍須面臨完成交易的風險、潛在的訴訟費用,而監管機構未來也可能會要求增資。

文/賴昀

🔔關注轉角國際,認識國際新聞🔔

更多精采好文:轉角國際官方網頁

週更深度 Podcast:重磅廣播

日更新聞 Podcast:轉角Daily Podcast

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…