效力華爾街投資銀行15年後脫藩裸退成為自由的浪人。喜愛玩轉數字,用真實的數據測試投資假設。在投資、理財這條路上,發現市場充斥著許多與現實背離的投資論調或銷售著不合理的金融產品,因而成立了『華爾街浪人』。希望透過白話的解說,簡單明瞭的數字搭配圖形,讓更多人突破理財盲點,做出更適合自己的財務選擇。

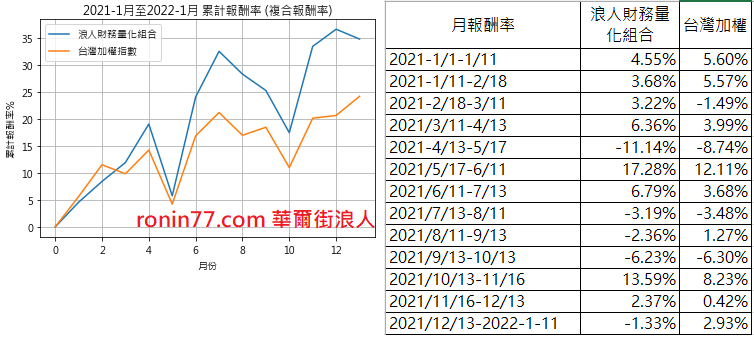

[更新] 浪人台股財務量化投資模型 結至2022-1-11 累計報酬率 +34.7% vs 台灣加權指數 +24.1%

台股投資人其實不需要太過於自責,整體數據來說這兩個禮拜的台股勝率本來就不高。台灣上市櫃市值100億以上的個股平均表現 -2.92%,上漲家數 195檔,下跌543檔。市值100億以下的平均表現 -1.85%,上漲家數270,下跌716檔,今年以來收漲的股票還不到 3 成。櫃買指數 -5.7%,基本上中小型股算是重災區 (這個量化投組尤其是中小型股偏多),而指數能hold住就單靠台積電,這樣的盤實在也不大健康。如果整體盤勢仍然走多頭,除了台積電還是需要輪動至其他類股,反之倘若一支獨強的延續下去,還得小心變成cash out的提款機。整體投組的配置,基本上也不建議在這個點位重壓台股,投資人還需多衡量自己的風險配置。

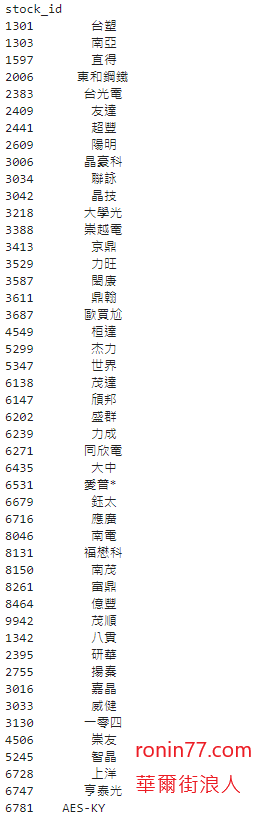

下方提供此台股財務量化模型由2021-1月起使至今積效紀錄(累計報酬率),單月報酬率,以及最近一期投資組合。投組的運作模式請參考先前的貼文 浪人台股財務量化投資模型2021回顧。

喜歡我的文章可以在我的部落格《 華爾街浪人》訂閱電子報,也請下方拍手按讚五下喔!謝謝支持!

風險敬告:本專欄屬個人網誌,一切言論純粹是表達本人的個人意見或經驗分享,非投資建議,請自行判斷風險,盈虧自負!

原文連結華爾街浪人

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…