《精準投資》作者 https://www.books.com.tw/products/0010943557 歡迎關注我的網站、粉專 網站:《查爾獅投資理財》 https://www.charles-chiu.com/ 粉專:《查爾獅&牙牙的投資理財與文學》 https://reurl.cc/Kxm8gn 國際認證理財規劃師CFP 定方股份有限公司執行副總 財務顧問

所得稅申報常見QA-Terry撰文

【常見問題QA(ㄧ)】

5月報稅前,需要留意的保險費與所得稅議題。 文/ Terry

銜接著三月份講座中〈理賠最前線〉中對於理賠的討論,在報稅季前,有沒有哪些常見的保險與所得稅務議題是我們應該留意的呢?又有哪些常見的報稅疏失態樣,是國稅局會特別關注的,本次文章要帶大家來看常見的報稅Q&A問答整理。

提到所得稅與保險費相關的稅務,不知道你是否也曾經有類似以下這些疑惑:

1. 聽朋友說,申報扶養親屬可以節稅,真的是越多越好嗎?如果家庭中有很多子女要申報父母扶養,那申報時是先搶先贏嗎?

2. 如果幫自己的兄弟姊妹、或是姪子姪女繳商業保險費,這部分可以申報列舉扣除嗎?我在外國唸書的子女,在當地購買的商業保險,是否可以當作保險費列舉扣除?

3. 在「受扶養親屬」的條件上,似乎免稅額跟扣除額的條件不同,到底是本人、配偶、受扶養親屬,還是受扶養直系親屬、還是受扶養直系尊親屬呢?

4. 我們家的車險、房屋的地震險也可以列報保險費列舉扣除嗎?

5. 如果是全民健保費,跟商業保險費的扣除額規定有哪裡不同?如果沒有在同一個申報戶裡面,也可以申報父母的健保費列舉扣除嗎?

保險費、保險給付與所得稅、遺產及贈與稅都有密切相關,也有專書、專文在這個議題上有所著墨,但這次的QA問答,希望把複雜的稅務議題,透過淺顯易懂的文字,幫助大家在報稅季之前,留意自己家庭申報戶可能會遇到的稅務問題。

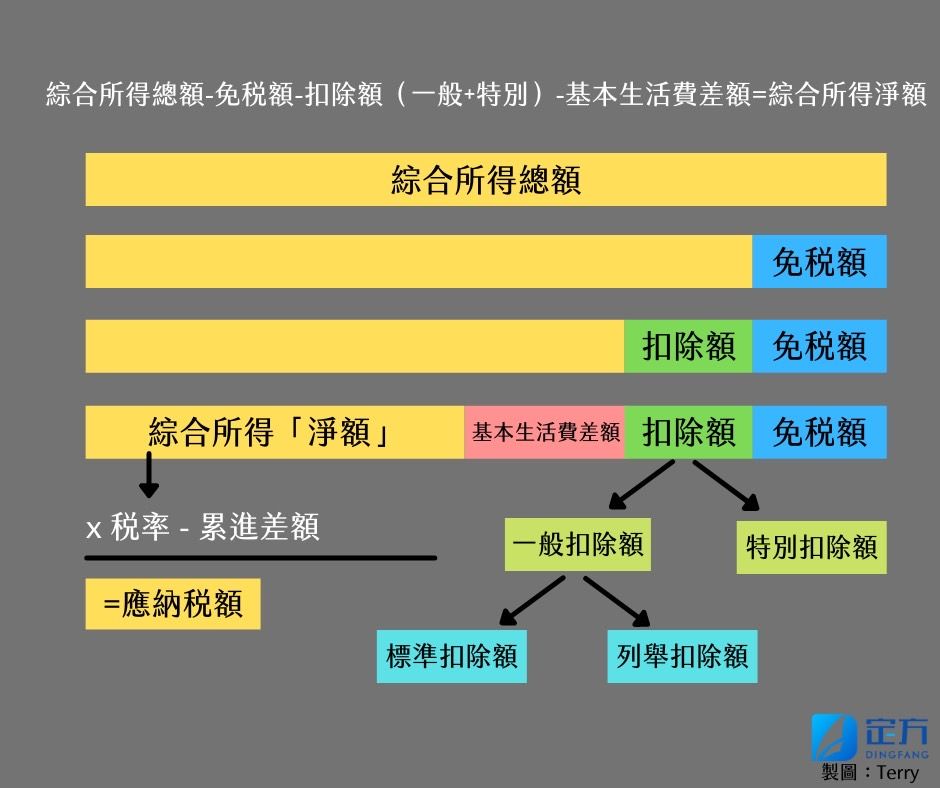

在進入本次的常見QA之前,想用一張簡單清楚的圖文,替大家建立一個全局的觀點,因為當我們在討論常見的「申報受扶養親屬」之前,必須先了解所得稅的結構。

政府在稅收的主要架構,總原則是「稅額=稅基x稅率」,我們納稅義務人,在一年之中,可能會有許多來源的「應稅所得」,所有應稅所得加起來便是「綜合所得總額」,但稽徵機關並不會直接拿「總額」去計算我們要繳多少稅。而是政府基於人民維持基本生活與衡量納稅能力,有「免稅額與扣除額」的相關規定,且在納稅者權利保護法通過後,納稅人之綜合所得總額,除了扣除「免稅額、扣除額」之外,另外可以有「基本生活所需費用差額」之額度可以扣除(註ㄧ)

因此在計算所得稅的基礎,是「綜合所得淨額」=「總合所得總額-免稅額-扣除額(一般+特別)-基本生活費差額」。我們需要繳多少稅,是以「綜合所得淨額」當作「稅基」再乘上「稅率」(5%~40%),才會得到每年5月要繳的「稅額」。有了上述基本的觀念,在進入討論常見QA的討論時,大家可能就比較會有一個輪廓。

【Q&A問答整理】

1.Q:聽朋友說,申報扶養親屬可以節稅,真的是越多越好嗎?如果家庭中有很多子女要申報父母扶養,那這是先搶先贏嗎?

A:作為理財規劃顧問的角色,我們在跟客戶討論任何一個財務決定的時候,都會協助客戶看見一個決定背後的兩面性,比如在申報其他親屬為「受扶養」(註二),雖然有稅務上的可能好處(例如:免稅額、人身保險的扣除額等等),但它同時背後也會帶來其他影響,其中一個部分就是「申報戶」中「全戶所得的合計」。

白話一點理解,如果今天申報父母作為受扶養親屬,那父母本身的全部所得也會跟著進入納稅義務人的申報戶裡面,全部一起計算。由於受扶養親屬均應一併申報所得,所以財政部也經常提醒民眾,納稅義務人如未將「受扶養親屬」當年度所得合併申報,即可能涉及漏報,如果經財政部查獲有短漏報情形,除補稅外還要處罰(註三)。

另外的影響層面,假設受扶養的親屬,原本是低收入、身心障礙者生活補助的申請人,會因為被申報「受扶養」的關係,「同一申報戶」的所得,因為納稅義務人與受扶養者,全戶人口的所得都會一起計入,可能會造成原本低收入補助的申請人失去資格。此時,作為子女的角色,也許不能只思考申報其他親屬為「受扶養」的益處,應同時考量被影響到的其他層面。兄弟姊妹2人以上共同扶養直系尊親屬,也不是先搶先贏,而是應由兄弟姊妹間協議推定其中1人申報扶養,如果沒有達成協議,由實際或主要扶養者申報扶養。

原則上,受扶養者當年度所得,若不高於免稅額及扣除額之合計數時,才比較有節稅的實質意義(註四),因此在決定任何的財務決策之前,可能都應該先分析利弊得失、審慎衡量。

2. Q:如果幫我的兄弟姐妹、或是姪子姪女繳商業保險費,這部分可以申報列舉扣除嗎?在外國唸書的子女,在當地購買的商業保險,是否可以當作保險費列舉扣除?

A:幫兄弟姊妹、姪子姪女都不行哦。

依據所得稅法依據所得稅法第17條第1項第2款第2目之保險費規定,納稅義務人、配偶或受扶養直系親屬之「人身保險、勞工保險、國民年金保險及軍、公、教保險」之保險費,每人每年扣除數額以不超過24,000元為限。

只有「本人、配偶、受扶養直系親屬」符合資格,其中「受扶養」直系親屬,在「直系親屬」中有向上的「尊親屬」,向下的「卑親屬」。

受扶養直系「尊」親屬有兩種(註五):直系血親尊親屬及直系姻親尊親屬。

「直系血親尊親屬」像是我們的父母、祖父母、繼父母,「直系姻親尊親屬」像是岳父母;而受扶養直系「卑」親屬,就有子女、孫子女。換言之,在「人身保險費」這項列舉扣除額上,旁系親屬或其他非直系血親或非直系姻親之保險費支出,皆不得扣除。(註六)

關於在國外唸書子女買的當地保險費,財政部的立場是,如果申報居住國外而受扶養之直系親屬,在當地投保人身保險所支付之保險費,可憑親屬向當地經政府核准設立之保險公司投保人身保險所支付之保險費收據正本,及保險單影本申報扣除。(註七)

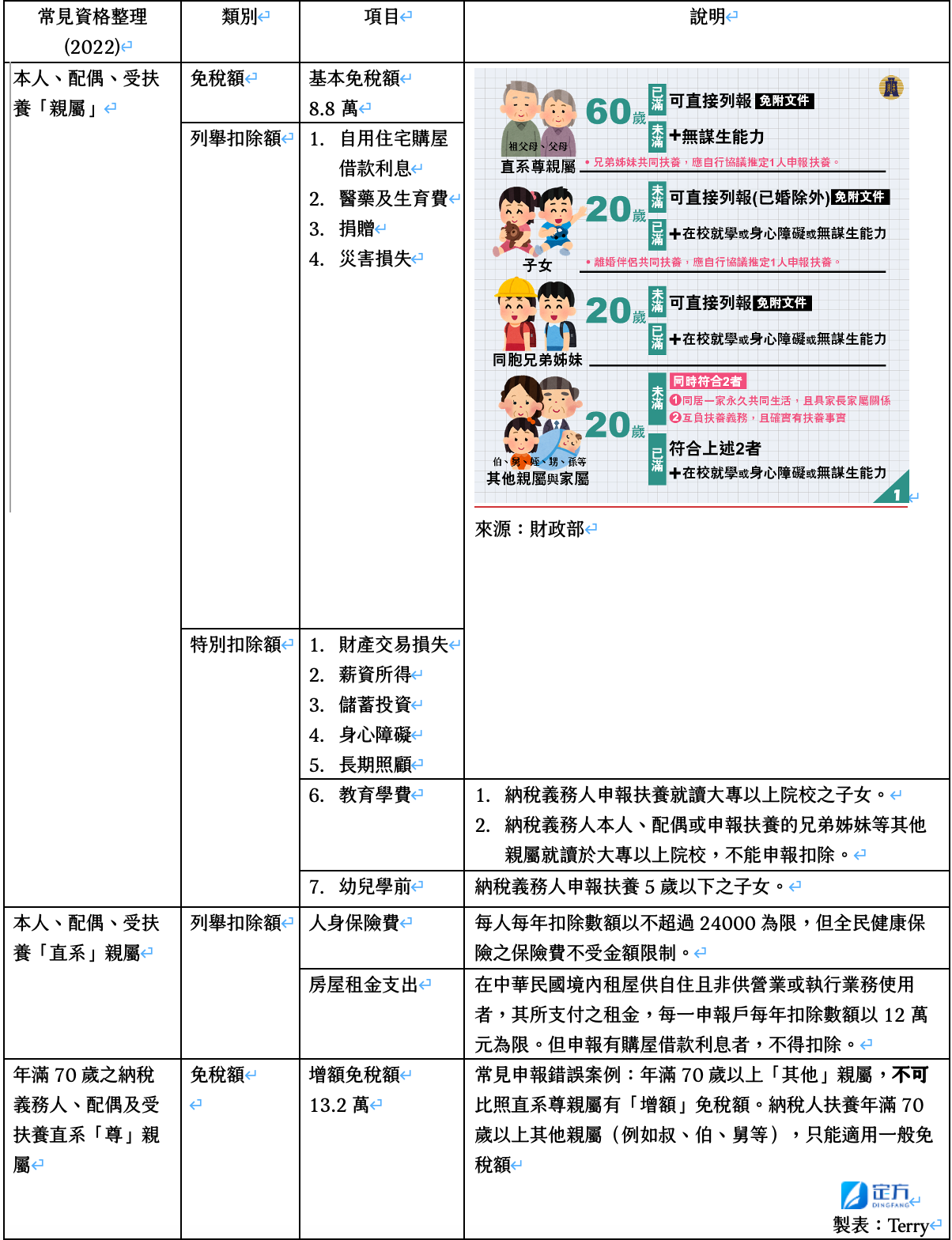

3. Q:在「受扶養親屬」的條件上,似乎免稅額跟扣除額的條件不同,感覺很容易搞混,到底是本人、配偶、受扶養親屬,還是受扶養「直系親屬」、還是受扶養「直系尊親屬」呢?

A:因為在條件資格上有很多相似、容易搞混的地方,因此用表格的方式,把上述的問題整理在一起回答,以2022年的報稅資料為例(2023年開始用不同的數字)。

常見資格整理(2022)

4.Q:家中車子的車險、房屋的地震險也可以列報保險費列舉扣除嗎?

A:不行。

列舉扣除額適用的保險種類,僅限於「人身保險」,包含人壽保險、健康保險、傷害保險、年金保險。「財產保險」不包含在內(包含火災保險、傷害保險、海上保險、陸空保險、責任保險、保證保險等等)。但需留意的是,並非跟產險公司購買的所有保險都不能列舉扣除,如果是跟「產險公司」購買短年期的人身保險,例如「健康保險」或「意外險」,仍可以列舉扣除。如果有自費購買團險、旅行平安險,屬於人身保險的性質,也可以列舉扣除。

5.Q:如果是全民健保費,這部分跟商業保險費的扣除額規定有哪裡不同?如果沒有在同一個申報戶裡面,也可以申報父母的健保費列舉扣除嗎?

A:全民健保費在扣除額的部分,與商業保險費有兩點不同,第一,是扣除額的上限,第二,是申報戶限制的放寬。

第一點,全民健康保險之保險費(含補充保險費)不受金額限制。可於繳納年度之綜合所得稅申報保險費全數列舉扣除,不受每年每人24,000元的限制。實際發生的保險費未達24,000元者,就實際發生額全數扣除。

第二點,原本保險費的「同一申報戶」的規定,在全民健康保險不受限制。

原則上,台灣的綜合所得稅是以「家戶」為申報單位,有關扣除額之減除,基本上都需與納稅義務人為同一申報戶之親屬為限。但財政部在108年發布新令(註八)。納稅義務人、配偶及申報受扶養直系親屬的全民健康保險費,由「納稅義務人本人」合併申報「配偶」或「受扶養直系親屬」繳納者,得不受金額之限制,全數扣除。

假設納稅義務人「小定」申報扶養「媽媽」的「健保費/保險費」,但媽媽的健保是以爸爸的眷屬身份投保。如果爸爸已自行申報,或爸爸已由姊姊「小方」列報扶養,依照108年財政部的規定,「小定」列報媽媽的「全民健保保險費」也可以扣除,不受同一申報戶之限制列舉扣除。(註九)

總結來看,這次的QA討論了很多保險費列舉扣除額的細節,但這仍是在「一般扣除額」(有標準、列舉兩種)中的討論。通常大多數人都是直接使用「標準扣除額」的12萬/12.4萬(2022年/2023年申報數字),而不一定會用到「列舉扣除」。

除非當「列舉扣除」的額度大於12萬/12.4萬(2022年/2023年申報數字),比如有額外的「自用住宅購屋借款利息」扣除額,或是「房屋租金支出」扣除額,才檢附單據改採列舉扣除。

從實務角度來看,保險費2.4萬的額度,在台灣的人身保險密度(人均保險費)約13.4萬的現狀下(註十),其實很容易就超過2.4萬的額度(不論保多少人身保險,若一年繳超過2.4萬的人身保險費,每人最多仍只能扣2.4萬),所以在一般扣除上,選擇「列舉扣除額」或是選「標準扣除額」哪個更為有利,是需要納稅義務人再行評估的。

作為財務規劃顧問,我們角色像是運動選手的教練,協助陪伴客戶察覺到自己無法注意到的盲點。我們不會要客戶一定做某個決定,而是將每個財務選擇的兩面性都告知客戶,並且展示可能更長遠的風險,協助客戶釐清與覺察自己的價值觀,在確認風險與各個影響層面後,才做出最後適宜的財務決策。

【註ㄧ】

基本生活費差額計算範例,請參考財政部台北國稅局的計算案例。

https://www.ntbt.gov.tw/multiplehtml/1819164408d44b37ae13062cc05763e5

【註二】中華民國財政部,〈一張圖看懂誰能報扶養〉

https://www.facebook.com/mof.gov.tw/photos/pcb.2256961491104370/2257712551029264/

【註三】

財政部稅務入口網,綜合所得稅常見錯誤

【註四】

財政部稅務入口網,〈免稅額、基本生活費差額及投資新創事業公司減除金額篇〉

【註五】關於受扶養「尊親屬」的條件,請參考財政部的稅務問答

財政部稅務入口網,〈1211 列報扶養直系尊親屬(如父母、岳父母、祖父母、繼父母等),應符合那些要件?〉

【註六】

張曉芬(2019),〈保險費與保險給付之所得稅租稅優惠解析〉,月旦會計實務研究第16期,頁129。

【註七】財政部稅務入口網,扣除額篇

【註八】

108年1月2日台財稅字第10704701530號令

「依全民健康保險法第1條第2項規定,全民健康保險為強制性之社會保險,納稅義務人本人、合併申報之配偶或受扶養直系親屬依全民健康保險法規定以被保險人眷屬身分投保之全民健康保險費,得由納稅義務人依所得稅法第17條第1項第2款第2目之2但書規定申報扣除。」

https://law-out.mof.gov.tw/LawContent.aspx?id=GL010555

【註九】財政部稅務新聞,〈以被保險人眷屬身分投保者無論與被保險人是否為同一申報戶,健保費得由納稅義務人申報扣除。〉

https://www.mof.gov.twsinglehtml/384fb3077bb349ea973e7fc6f13b6974?cntId=dot82660

【註十】

金管會保險局統計圖表:保險密度

https://stat.fsc.gov.tw/FSCChartShow_Restore/CRPages/MS_Chart_Show.aspx?Beauid=IB

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…