《精準投資》作者 https://www.books.com.tw/products/0010943557 歡迎關注我的網站、粉專 網站:《查爾獅投資理財》 https://www.charles-chiu.com/ 粉專:《查爾獅&牙牙的投資理財與文學》 https://reurl.cc/Kxm8gn 國際認證理財規劃師CFP 定方股份有限公司執行副總 財務顧問

又到所得稅報稅季,綜合所得稅申報及所得稅新制相關問題,看完這篇判斷自己有沒有符合免稅,或者有節稅方式可以使用呢?

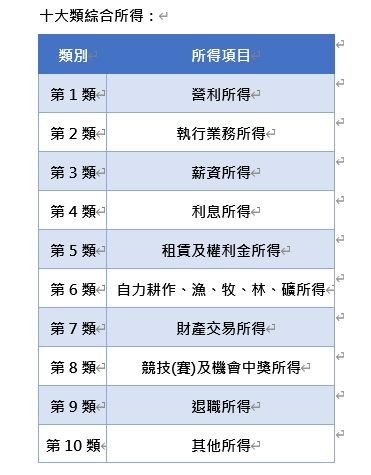

● 哪些所得需要報綜合所得稅?

符合我國來源所得,課徵者為我國稅務居民:

十大類綜合所得:

● 所得稅計算3步驟

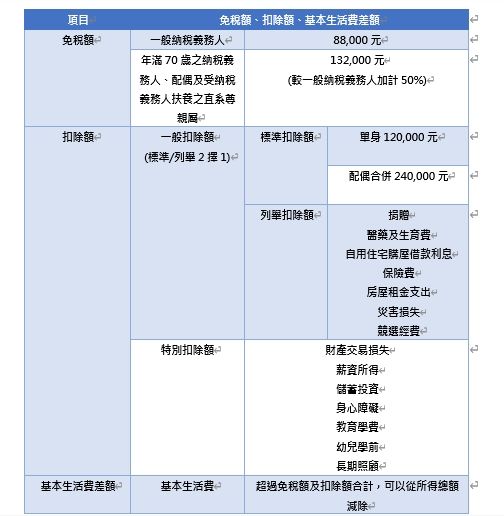

步驟一:所得總額-免稅額-標準(列舉)扣除額-特別扣除額-基本生活費差額=所得淨額

步驟二:所得淨額x所得稅率-累進差額=應納稅額

步驟三:應納稅額-已扣繳(可扣抵)稅額=應補(退)稅額

通常大多數人在報稅時會使用到,需要特別關注的有下列10點:

1.免稅額:一般納稅義務人88,000元,年滿70歲之納稅義務人、配偶及受納稅義務人扶養之直系尊親屬,加計50%為132,000元。

2.標準扣除額:單身120,000元,配偶合併240,000元。

3.財產交易損失特別扣除額:以當年度申報之財產交易所得為限。

4.薪資所得特別扣除額:每人200,000元為限。

5.儲蓄投資特別扣除額:同一申報戶合計全年270,000元為限。

6.身心障礙特別扣除額:每人200,000元為限。

7.教育學費特別扣除額:就讀大專院校子女教育費每人25,000元為限。

8.幼兒學前教育特別扣除額:每人120,000元為限。

9.長期照顧特別扣除額:每人120,000元為限。

10.排富條款:有下列原因不適用幼兒學前特別扣除額、長期照顧特別扣除額:

(1)適用所得稅率在20%以上者。

(2)股利所得以28%分開計算應納稅額者。

(3)基本所得額超過670萬者。

● 所得稅級距

每個人會因為計算出來所得淨額高低,而會適用不同所得稅率。這稅率是「累進稅率」,意思是所得稅不是每個人統一繳稅標準,而是所得淨額越高時,在不同淨額級距內的所得稅率不同(筆者:假設所得淨額100萬,要繳的稅是54萬5%+46萬12%=82,200元。或者直接使用100萬x12%-累進差額37,800元=82,200元)。

● 哪些人肯定不需要繳稅

1.單身小資族:年收入低於408,000元不用繳稅

個人所得免稅額88,000元+標準扣除額120,000元+薪資所得特別扣除額200,000元=408,000元。

2.雙薪頂客族:年收入低於816,000元不用繳稅

配偶合併所得免稅額176,000元+標準扣除額240,000元+薪資所得特別扣除額400,000元=816,000元。

3.雙薪小家庭(配偶合併+2個5歲以下學齡前兒童):年收入低於1,232,000元不用繳稅

配偶雙方加2個小朋友合併所得免稅額352,000元(4 x 88,000)+標準扣除額240,000元+薪資所得特別扣除額400,000元+幼兒學前教育特別扣除額240,000元=1,232,000元。

●個人所得稅節稅以3個方向來考量

所得稅的節稅考量,主要以三個角度去思考,考量有沒有辦法將應稅所得,轉換成免稅所得或者稅負較低的所得:

1.綜合所得稅。

2.最低稅負制(Alternative Minimum Tax)(註3)。

3.分離課稅(註4)。

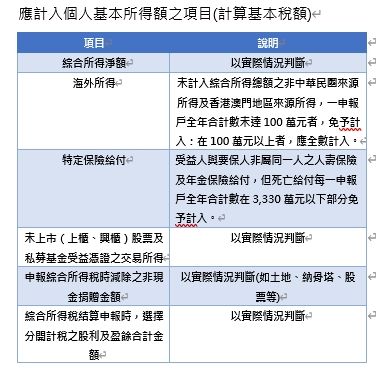

台灣的個人所得稅是採「最低稅負制」的機制,「最低稅負制」是為了避免過度使用稅負優惠(筆者:所得很高但稅負很低)的公司或個人,都能繳納最基本稅額的一種制度。這是為了確保租稅公平,對國家財政有基本的貢獻。

「基本稅額」(筆者:可參閱註3判斷計入基本所得額項目)會先與綜合所得稅的「一般所得稅額」作比較,如果「一般所得稅額」高於或等於「基本稅額」,則不必再繳納「基本稅額」,只要依原來的綜合所得稅規定繳稅即可(筆者:兩者比較,是稅額比較高的金額認定為繳交稅額)。

我們還可以將資產轉為計算單一稅率的商品,運用分離課稅的機制,使所得轉換為稅負較低的所得。例如:當我綜合所得稅稅率超過12%時,就可以考慮將資金投入這些商品市場(筆者:可參閱註4,並同時思考其他稅負影響、獲利等因素),相關利息或獲利即可以10%稅率計算。

★舉一個綜合考量(綜合所得稅、最低稅負制、分離課稅)的簡化案例:

1.小A綜合所得淨額是600萬元,股利所得500萬元來自於國內:

(1)股利所得合併課稅,應納稅額600萬元x40%稅率-829,600元累進差額- 8萬元(筆者:合併計稅減除股利可抵減稅額,扣抵上限8萬) =1,490,400元(最高)。

(2)股利所得分離課稅,應納稅額為500萬股利所得x28%+100萬x12%稅率-37,800元累進差額=1,482,200元(次高)。

這個案例先考量是否運用如註4的分離課稅,小A可以選擇股利合併課稅,也可以選擇分離課稅。但小A綜合所得淨額太高,所以選擇股利分離課稅如(2),應納稅額比較低。並且小A的情況沒有註3的基本所得額的問題,基本稅額為0元。所以小A要繳納的稅負是綜合所得稅的一般所得稅額1,482,200元,與基本稅額0元比較,繳交金額較高者,應納稅額為1,482,200元。

2.小B綜合所得淨額一樣是600萬元,股利所得500萬元來自於國外:

小B的股利所得來自於海外,為註3的海外所得,需計算基本所得額,而不是綜合所得稅的一般所得稅額,基本所得額500萬小於670萬的基本所得免稅額,計算基本所得稅額為0元,應納稅額只需要考量100萬x12%稅率-37,800元累進差額=82,200元(最低)。小B應納稅額是綜合所得稅的一般所得稅額82,200元,與基本稅額0元比較,繳交金額較高者,應納稅額為82,200元。小A跟小B即便收入一樣,繳交的稅負卻差了1,400,000元。

● 2022適用了甚麼新規定,今年報稅會帶來甚麼影響

1.基本生活費提高到19.2萬:

從每人18.2萬調高1萬,變成每人19.2萬,當基本生活費差額超過免稅額及扣除額合計,可以從所得總額減除的金額更高了,對報稅人是個利多。

2.未上市櫃股票交易不再免稅:

以往這是所得稅制上,政府想填補的部分,目前計入最低稅負制基本稅額的考量,不再是免稅的範圍。

● 2023綜合所得稅新制大利多

因為主計總處公布的物價指數(CPI)漲幅達到調整標準,因此免稅額及扣除額有所調升,於2023年5月申報2022年綜所稅時適用,主要調升項目有下列4種:

1.綜合所得稅免稅額由每人88,000元調高為每人92,000元。

2.標準扣除額由單身120,000元、夫妻240,000元,調高為單身124,000元、夫妻248,000元。

3.薪資所得特別扣除額由200,000元調高為207,000元。

4.身心障礙特別扣除額200,000元調高為207,000元。

★報稅真的是一件比較複雜又繁瑣的事情,若在報稅的考慮上有一些難以衡量的事情,也請找你的財務顧問聯繫,將你的寶貴時間更花在自己喜歡的事情上。

附註:

1.全國法規資料庫https://law.moj.gov.tw/LawClass/LawSingle.aspx?pcode=G0340003&flno=14

2.財政部稅務入口網

3.最低稅負制(Alternative Minimum Tax)

基本稅額=(基本所得額-670萬元)×20 %,需要計算基本稅額與一般所得稅額之差額。

應計入個人基本所得額之項目(計算基本稅額)

4.分離課稅運用

個人網站:

查爾獅投資理財

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…